这篇论文通过深度学习图像分析技术,识别了股价图表中的一般性价格模式,并基于这些模式构建了图像诱导的重要性(三重I/triple-I)权重。这些权重被应用于加权移动平均,以增强现有的价格趋势交易信号。在中国股市的广泛实证分析表明,三重I加权方案能显著提升基于价格趋势的交易信号,构建出表现更佳的投资组合。此外,研究还展示了三重I加权方案在时间尺度迁移学习和非技术迁移学习中的应用潜力,以及在增强大量交易规则信号方面的作用。

第1章:引言 (Introduction)

技术分析的应用与争议:技术分析是投资者广泛使用的一种方法,它基于历史股价和成交量数据中的交易信号来预测股票的未来价格趋势。尽管技术分析的有效性存在争议,但过去几十年的文献从理论和实证角度探讨了其有用性。

现有策略的局限性:尽管标准交易策略基于两种广泛记录的股价模式——反转和动量,但这些策略可能无法有效捕捉由人类行为和心理导致的复杂和微妙的价格模式。

研究目的与贡献:本文旨在通过设计一种新的人工智能“交易员”,利用残差网络(ResNet)来预测未来股价的走向,并提供可视化的定位图来识别重要的价格模式区域。此外,本文提出了一种新的加权移动平均方法,即三重I加权移动平均(TWMA),以增强现有价格趋势交易策略的性能,并在中国股市进行了实证分析,展示了该方法的有效性。

第2章:ResNet “Trader” (The ResNet “Trader”)

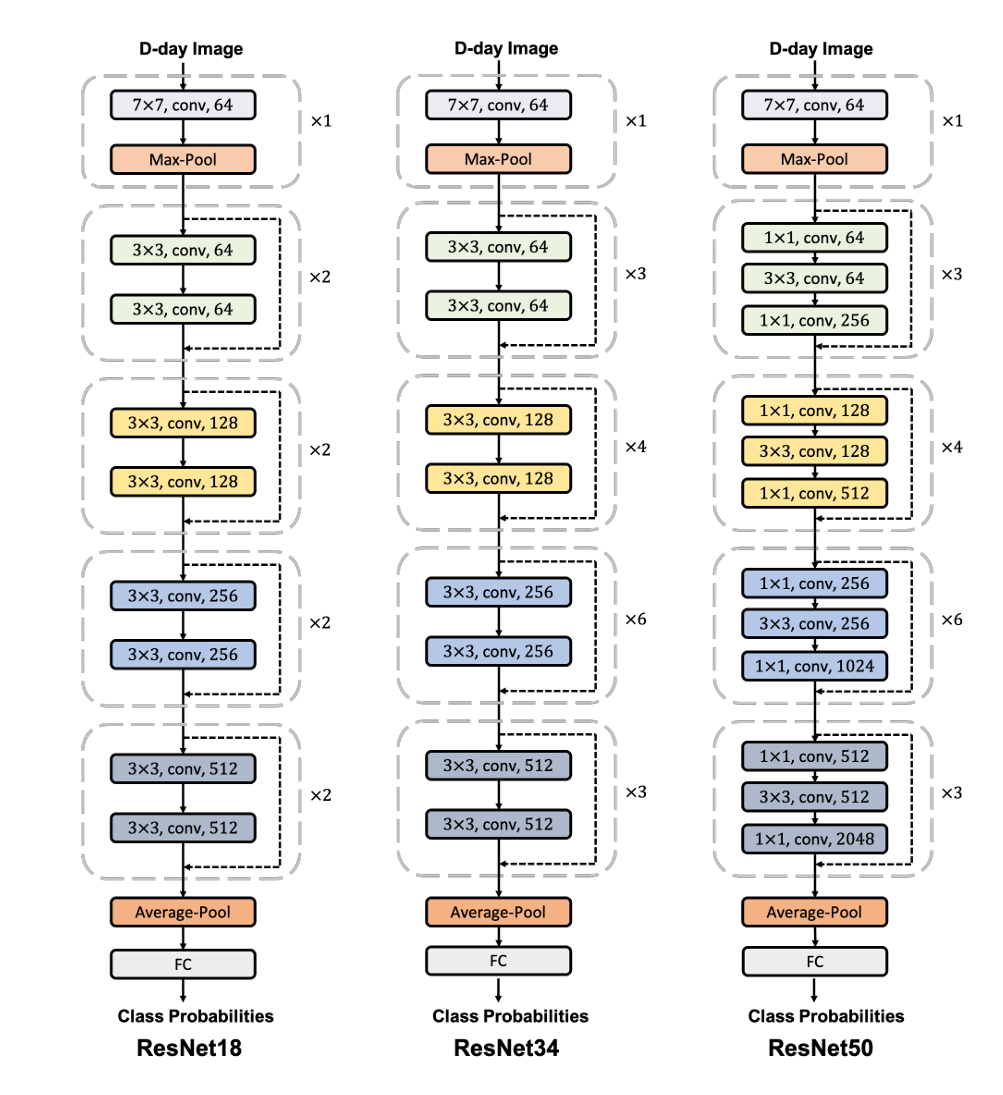

ResNet "交易员"的创建:作者设计了一个人工智能系统,即ResNet "交易员",它利用深度学习中的残差网络(ResNet)来模拟交易员分析股价图表的行为。与传统交易员依赖主观判断不同,ResNet "交易员"通过自动化的方式,从股价图表图像中提取交易信号,预测未来股价的动向。

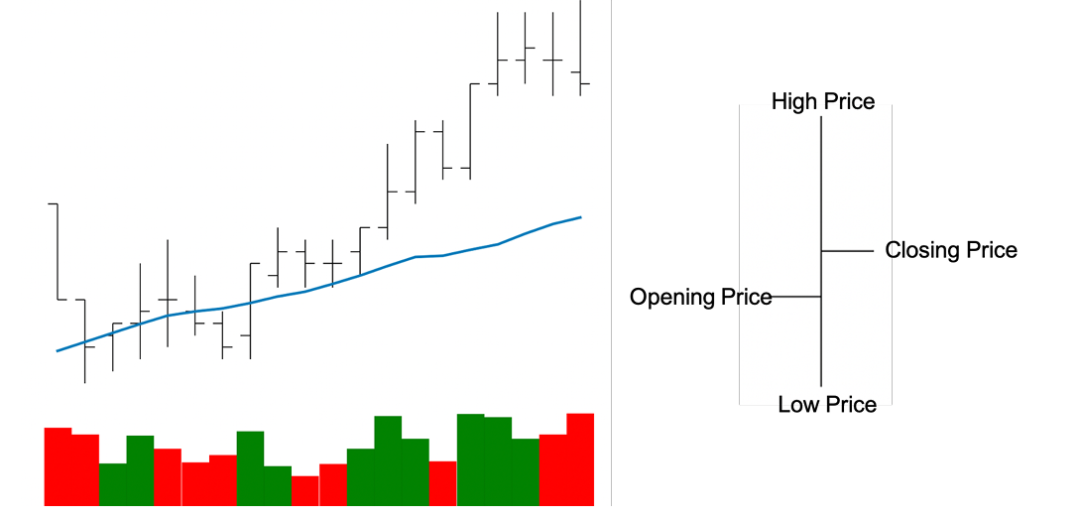

价格图表图像的构建:为了使ResNet "交易员"能够分析股价数据,作者构建了包含连续D天的开盘、最高、最低、收盘价格以及成交量信息的价格图表图像。这些图像通过Python的"mplfinance"模块生成,包括OHLC(开盘、最高、最低、收盘)条形图、成交量条形图以及D日均线,以传达关于价格趋势和交易量的综合信息。

ResNet模型的学习过程:ResNet模型通过一系列卷积层、激活函数(如ReLU)和池化层来提取图像特征。特别地,ResNet模型通过残差学习解决了深层网络训练中的梯度消失或爆炸问题,使得模型能够学习到更深层次的特征表示。模型的输入是D天的价格图表图像,输出是对未来股价变动的预测概率。

正则化策略与性能评估:为了避免过拟合和提高模型的泛化能力,作者采用了数据集划分、早停法和集成方法等正则化技术。此外,作者还比较了ResNet "交易员"与CNN "交易员"的性能,发现ResNet由于其深层网络结构,能够更有效地捕捉复杂的价格模式,从而在预测股价动向方面表现更优。这一发现为后续利用ResNet "交易员"进行交易策略增强提供了理论基础。

第3章:图像重要性权重 (Image-induced Importance Weights)

本章着重介绍了如何通过深度学习模型识别出的股价模式来增强现有的价格趋势交易策略。

3.1. The Localization Maps (定位图)

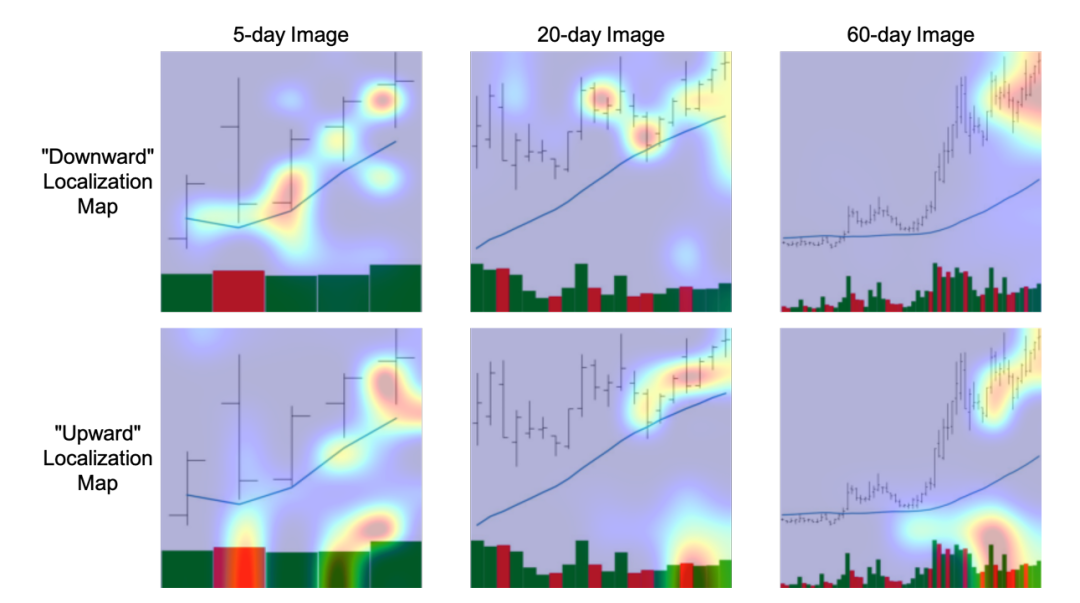

作者探讨了如何可视化ResNet模型识别出的一般性价格模式。为了解决这个问题,作者使用了平滑梯度加权类激活映射(smooth Grad-CAM)方法来生成两种定位图,这些图可以展示价格图表中对于预测股价未来走势至关重要的区域:

这些定位图是通过以下步骤生成的:

计算梯度:首先计算ResNet模型最后一层特征图(feature map)中每个通道对于预测结果的贡献度,即梯度。

应用平滑Grad-CAM:然后,通过在原始图像上添加高斯噪声生成多个噪声图像,并计算每个噪声图像的特征图和预测结果,以此来平滑梯度,减少噪声。

生成定位矩阵:使用平滑后的梯度和特征图来构建定位矩阵,该矩阵中的每个条目代表相应空间位置的重要性。

可视化:最后,通过将定位矩阵上采样和应用ReLU激活函数,生成可以直观展示在价格图表上的定位图。

3.2. The Triple-I Weighted Moving Average Method (三重I加权移动平均方法)

作者提出了一种新的加权移动平均方法,即三重I加权移动平均(TWMA)方法,该方法利用从定位图中得到的三重I权重来增强现有的价格趋势交易信号:

权重计算:从定位图中提取的三重I权重首先在垂直方向上进行压缩,得到一个加权向量,然后通过线性插值和归一化处理,形成最终的三重I权重。

构建加权移动平均信号:使用这些权重来加权传统的交易信号,如动量(MOM)、短期反转(STR)等,生成新的交易策略。

TWMA方法的逻辑:该方法旨在根据三重I权重的重要性,在更重要的时间点放大交易信号,在较不重要的时间点减弱信号,以此来增强交易策略的性能。

实证分析:作者通过实证分析,展示了TWMA方法在投资组合选择中的实用性和有效性,特别是在中国A股市场的应用。

第4章:中国A股市场的实证分析 (Empirical Studies on the Chinese A-share Stock Market)

4.1 数据和方法论 (Data and Methodology)

数据来源:研究使用了Wind数据库中的中国上海和深圳证券交易所上市的A股股票的日数据。为避免小盘股相关的异常,研究主要关注市值最大的1800只股票。

数据时间范围:数据收集期从2014年1月1日到2023年5月1日,涵盖了超过200万个D日图像。

数据预处理:包括将第一天的收盘价标准化为1,然后根据每天的收益率计算后续的收盘价。此外,所有图像都通过训练样本中图像像素值的均值和标准差进行归一化。

4.2 比较方法 (Comparison Methods)

原始交易信号:研究考虑了五个知名的原始技术交易信号,包括动量(MOM)、短期反转(STR)、一周短期反转(WSTR)、趋势(TREND)和公式化阿尔法(ALPHA)。

TWMA方法:对每个信号应用TWMA方法,以获得其TWMA基础的对应物。例如,直接获得TWMA基础的MOM、STR和WSTR信号,而对于需要横截面回归的TREND和ALPHA信号,则用TWMA基础的对应物替换回归中的原始回归量。

比较方法:除了TWMA方法,还考虑了CNN模型和指数加权移动平均(EWMA)方法作为比较。这些方法的比较旨在评估TWMA方法在增强技术交易信号方面的有效性。

4.3 投资组合表现 (Portfolio Performance)

评估指标:使用年化超额收益率、年化夏普比率和月度周转率来评估所有考虑的投资组合的表现。

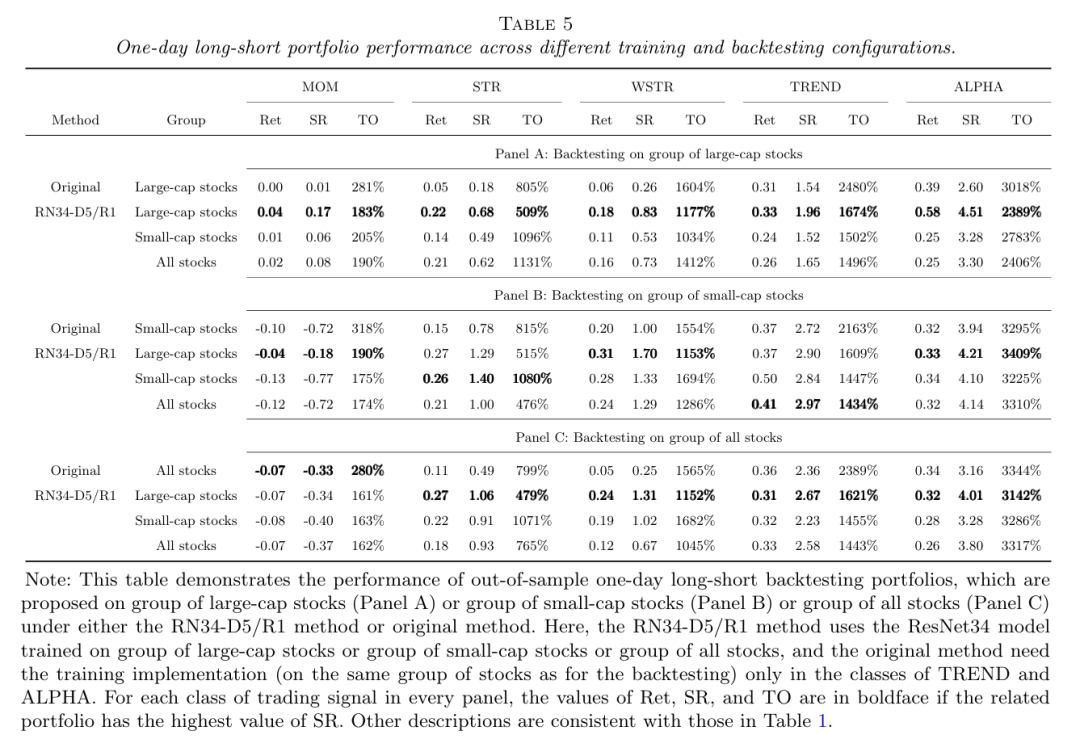

方法影响:研究发现,基于5天图像的RN34方法在一日持有期的投资组合中表现最佳,具有最高的夏普比率和最低的周转率。这表明三重I权重(通过TWMA方法)能够有效地利用ResNet34模型检测到的一般性价格模式,以实现现有价格趋势策略的预测增强。

图像结构的影响:研究还探讨了图像结构(包括OHLC条形图、成交量条形图和移动平均价格线)对TWMA方法的影响。结果表明,包含所有三个图部分的图像通常会产生更好的夏普比率,其中OHLC条形图最为重要,而移动平均价格线的优先级最低。

股票规模的影响:研究考虑了不同市值规模的股票对TWMA方法的影响。结果显示,大市值股票的RN34方法在预测大市值股票的价格趋势方面最为精确,而小市值或全部股票的RN34方法可能在小市值股票的长期预测中表现出一定的优势。

第5章:时间尺度迁移学习 (Time-scale Transfer Learning)

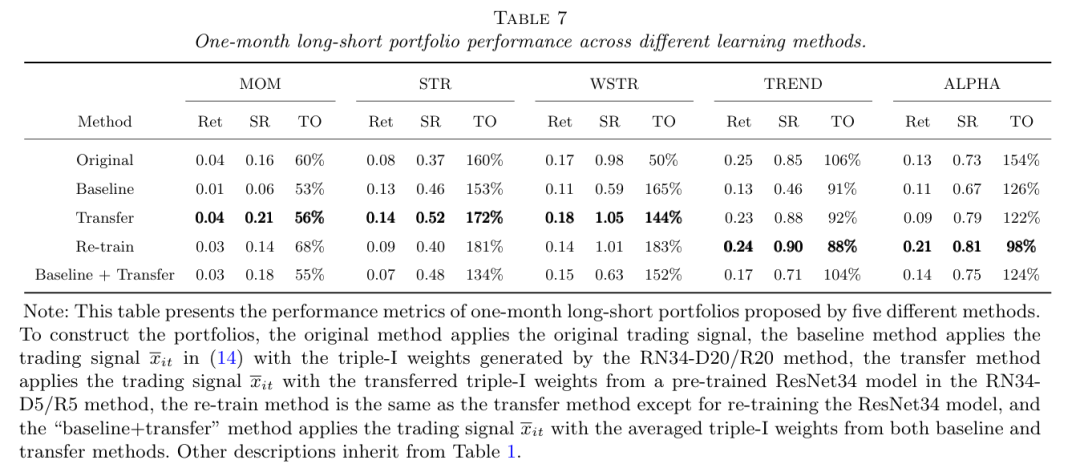

本章探讨了TWMA方法在时间尺度迁移学习中的应用,特别是如何利用基于高频数据训练得到的三重I权重来增强低频数据的交易信号。具体来说,作者通过将日数据下采样为每四天的数据,并构建五期图像,然后应用预训练的ResNet34模型来获取其三重I权重。这些权重随后被分配到相应四天的交易信号中,形成了所谓的迁移三重I权重。利用这些迁移权重,作者增强了现有的交易信号,并据此提出了旨在预测20天未来回报的长短期投资组合。通过与其他几种方法的比较,包括原始方法、基线方法、重新训练方法和“基线+迁移”融合方法,结果表明,迁移学习方法在多个信号类别中实现了最高的夏普比率,证明了其在长期预测中识别一般性价格模式的有效性。

第6章:非技术迁移学习 (Non-technical Transfer Learning)

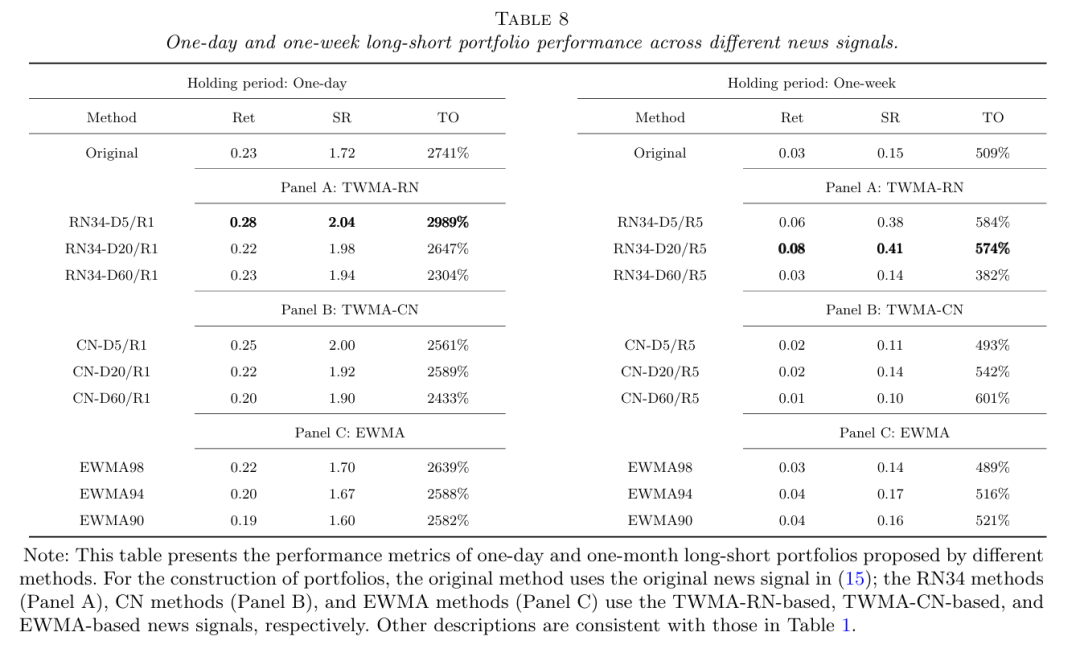

本章介绍了非技术迁移学习的概念,其中作者探索了如何将从价格图表图像中提取的三重I权重应用于增强基于新闻的情感得分的交易信号。研究使用了基于Sina Finance网站上的新闻文章的非技术信号,并采用FarmPredict方法来生成新闻信号。随后,作者利用TWMA方法对这些新闻信号进行增强,结果表明,使用TWMA-RN方法增强的新闻信号在一日持有期的投资组合中表现最佳,具有最高的夏普比率值,这表明三重I权重能够有效地提升原始新闻信号的预测能力,尤其是在短期内。此外,对于一周持有期的投资组合,虽然新闻信号的长期预测能力较弱,但TWMA-RN方法仍然能够提供一定程度的性能提升。这表明,将价格量数据中的知识迁移到金融文本数据是提高交易策略性能的一种新颖且有效的方法。

第7章:交易规则的增强 (Enhancement of Trading Rules)

本章深入分析了三重I加权移动平均(TWMA)方法在增强大量交易规则信号方面的应用效果。研究者采用了7,846个不同的技术交易规则,基于每条规则生成的信号构建了长短期投资组合,并比较了使用原始信号和TWMA方法增强后的信号在短期和长期持有期下的投资组合表现。结果显示,TWMA方法显著提升了投资组合的夏普比率,尤其是在一日持有期的投资组合中,使用TWMA-RN基础信号的投资组合夏普比率平均提高了0.25,而使用TWMA-CN基础信号的组合夏普比率平均降低了-0.06,与原始分布相比具有显著优势。此外,通过学生t检验进一步确认了TWMA-RN基础信号在统计意义上优于原始信号和TWMA-CN基础信号。这一章的发现强调了TWMA方法在提升现有交易规则性能方面的重要性,尤其是在构建短期持有期投资组合时。

第8章:结论 (Concluding Remarks)

本文总结了TWMA方法在增强价格趋势交易策略方面的成功应用,并强调了结合人类领域知识和机器提取的知识进行技术分析的重要性。作者指出,尽管人类的知识更具可解释性但可能缺乏客观性,而机器提取的知识虽然牺牲了一定的可解释性,却能实现更好的泛化、形式化和传递。论文提出,未来研究的一个有前景的方向是如何在技术分析领域更有效地利用这两种知识,以及如何进一步探索和改进TWMA方法,以实现更有效和盈利的交易策略。此外,作者还强调了三重I权重在时间尺度迁移学习和非技术迁移学习中的重要性,以及TWMA方法在增强大量交易规则信号方面的潜力。

论文及代码下载见星球,QuantML星球内有各类丰富的量化资源。目前人数不断增长,欢迎加入交流,加星球请扫我,某书购买加入有优惠活动: